Producción

La producción del 1° bimestre del año fue un 9,9% superior a igual período del año pasado, según datos de la Dirección Nacional Láctea – MAGyP, y en base a un relevamiento que hicimos desde OCLA sobre un grupo representativo de empresas, el 1° trimestre arrojaría un crecimiento interanual del 9%.

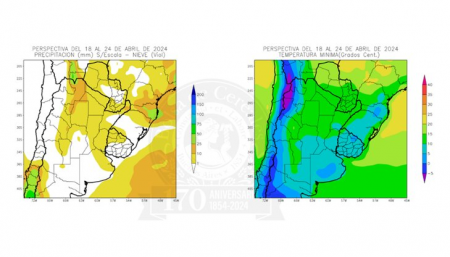

Este importante crecimiento se da ya que la base de comparación con el año anterior fue muy baja debido a que el sector primario venía con precios de la leche deprimidos y además las condiciones meteorológicas, sobre todo los indices de temperatura y humedad estuvieron en el primer trimestre de 2019 muy por encima de los niveles de confort animal. A finales del año pasado y en lo que va de este año los precios de la leche fueron ostensiblemente mejores al igual que las relaciones insumo-producto-insumo y también mejoraron las condiciones meteorológicas en general.

En el gráfico siguiente se presenta una proyección de producción para el año 2020 y se la compara con la producción de 2019 y 2018:

En esta estimación la producción de leche del año 2020 llega a 10.780 millones de litros, lo que representa un crecimiento del 4,2% respecto de 2019, donde la producción fue de 10.343 millones. Con estos valores, tendríamos 437 millones de litros adicionales en el año 2020 (1,2 millones de litros de leche mas por día).

En esta estimación la producción de leche del año 2020 llega a 10.780 millones de litros, lo que representa un crecimiento del 4,2% respecto de 2019, donde la producción fue de 10.343 millones. Con estos valores, tendríamos 437 millones de litros adicionales en el año 2020 (1,2 millones de litros de leche mas por día).

Existencias

El stock de productos terminados medido en litros de leche equivalentes, inicia el año 2020 un 13% por encima de cómo había iniciado el año 2019 (103 millones de litros de leche equivalentes), sobre todo en aquellos productos de mayor valor agregado y unitario que tuvieron un menor consumo.

Consumo Doméstico

En consumo estimado de productos lácteos en 2019 fue de 182 litros de leche equivalente por persona, lo que representa una disminución del 3,8% respecto a los 190 litros de 2018.

La baja de consumo en 2019 se dio fundamentalmente en el primer semestre, luego hacia el final de año se fue recomponiendo. Las ventas de lácteos en el mercado interno iniciaron en enero 2020 (hasta donde hay datos oficiales) con un incremento interanual del 2,4% en productos y 26,4% en litros de leche equivalentes sobre todo por el fuerte aumento en la colocación de leches en polvo debido a la efectivización de algunas licitaciones pautadas el año anterior y también por incrementos en su consumo.

La baja de consumo en 2019 se dio fundamentalmente en el primer semestre, luego hacia el final de año se fue recomponiendo. Las ventas de lácteos en el mercado interno iniciaron en enero 2020 (hasta donde hay datos oficiales) con un incremento interanual del 2,4% en productos y 26,4% en litros de leche equivalentes sobre todo por el fuerte aumento en la colocación de leches en polvo debido a la efectivización de algunas licitaciones pautadas el año anterior y también por incrementos en su consumo.

Según los datos de consultoras de mercado y de algunas industrias, las ventas en febrero cayeron aproximadamente el 10% interanual. En marzo esa situación continuó hasta que entre la segunda y tercera semana las ventas minoristas crecieron significativamente por las denominadas “compras de pánico” que la gente realizó para estoquear mercadería en función a la cuarentena establecida.

Producto de la cuarentena generada por efecto del COVID-19, las comidas fuera del hogar prácticamente desaparecieron llevando las ventas del segmento denominado HoReCa (hoteles, restaurantes y catering) a su mínima expresión, afectando seriamente a las empresas dedicadas a atender este segmento. Igual efecto sufrieron las empresas que atienden el segmento de ventas industriales (productos lácteos como bienes intermedios de otras industrias).

Exportaciones

Hasta el momento que disponemos datos (1°bimestre de 2020) las exportaciones crecieron 18% en volumen y 34% en valor, sobre todo por operaciones cerradas a finales del año 2019 y donde el rubro leches en polvo fue el que se llevó el 60% de la asignación de materia prima leche.

Respecto del mercado externo, producto de la pandemia y los efectos que la misma produjo en el mercado mundial sobre todo de alta incertidumbre y dificultades para el tránsito comercial, el precio de las commodities lácteas , aunque en diferente magnitud según el producto, sufrieron bajas importantes de precios. También cabe recalcar que puede ser erróneo generalizar la situación de precios actuales y futuros de los lácteos en función a las cotizaciones del GDT, ya que la posición difiere de un extremo a otro entre lo que pasa en Oceanía (por su ventaja de acceso a China) y lo que puede ocurrir en Estados Unidos y la Unión Europea, fuertemente afectados estos últimos por el COVID-19 ya que resiente fuertemente sus ventas domésticas y exportaciones actuales, y pueden generar fuertes desequilibrios en el mercado mundial, sobre todo porque producen un tercio de la producción mundial, manejan la mayor porción del mercado mundial y cuentan con los recursos económicos y la decisión política de instalar mecanismos que “protejan” sus lecherías (ayudas directas a productores e industrias, ayudas para el almacenamiento privado, stocks de intervención, incentivos para reducir la producción, bancos de alimentos, financiamiento específico, entre otros).

Respecto del mercado externo, producto de la pandemia y los efectos que la misma produjo en el mercado mundial sobre todo de alta incertidumbre y dificultades para el tránsito comercial, el precio de las commodities lácteas , aunque en diferente magnitud según el producto, sufrieron bajas importantes de precios. También cabe recalcar que puede ser erróneo generalizar la situación de precios actuales y futuros de los lácteos en función a las cotizaciones del GDT, ya que la posición difiere de un extremo a otro entre lo que pasa en Oceanía (por su ventaja de acceso a China) y lo que puede ocurrir en Estados Unidos y la Unión Europea, fuertemente afectados estos últimos por el COVID-19 ya que resiente fuertemente sus ventas domésticas y exportaciones actuales, y pueden generar fuertes desequilibrios en el mercado mundial, sobre todo porque producen un tercio de la producción mundial, manejan la mayor porción del mercado mundial y cuentan con los recursos económicos y la decisión política de instalar mecanismos que “protejan” sus lecherías (ayudas directas a productores e industrias, ayudas para el almacenamiento privado, stocks de intervención, incentivos para reducir la producción, bancos de alimentos, financiamiento específico, entre otros).

Si a esta situación de menores precios internacionales le agregamos los efectos nocivos que produce sobre los precios que reciben los exportadores, las bajas de reintegro de impuestos internos (ejemplo: Leche en Polvo de 3% a 0,75% en 2018) y suba de derechos de exportación (ejemplo: Leche en polvo de 0% antes de 2018 a $ 3/dólar y 9% hoy), los incentivos para exportar son nulos ya que generan un fuerte quebranto para las industrias exportadoras o una capacidad de pago de la leche al productor muy por debajo del precio actual.

Otras cuestiones surgidas producto de la cuarentena

En términos generales, la cadena láctea, dentro de la problemática generada por el COVID-19, se desenvolvió en una situación menos dificultosa que algunos sectores que están fuera del rubro de aprovisionamiento de alimentos, pero de igual manera tuvo y tiene inconvenientes.

Existen serios problemas con el manejo del circulante y en las transacciones bancarias de todo tipo, debido a la situación del sistema financiero que “en general” tuvo poca predisposición colaborativa. La mayoría de las medidas crediticias anunciadas no llegaron efectivamente, sobre todo en el interior del país donde se encuentra básicamente radicada toda la estructura primaria e industrial de la cadena.

En materia logística hay inconvenientes para la distribución de los productos, donde se destina 30% más de tiempo para llegar a los mercados por los controles de acceso a los pueblos y ciudades. A su vez, muchos trámites administrativos vinculados con certificaciones o exportaciones presentaron demoras importantes.

En función de que muchos rubros no fueron considerados prioritarios por no ser directamente del sector alimenticio, hubo faltantes de insumos como envases, productos de limpieza y otros.

El sector sindical del rubro específico ha prestado plena colaboración para el normal funcionamiento de las plantas industriales, obviamente manteniendo todas las medidas preventivas y salvaguardando a las personas que se encuentran dentro de la población de mayor riesgo o que compartían espacios más reducidos. Es necesario, para evitar problemas futuros, en caso que se pueda producir alguna situación de contagio, la implementación práctica de protocolos homologados por todas las partes para estos casos que resguarden a las personas y no detengan el proceso de industrialización para bienes tan fundamentales para la alimentación y nutrición de la población como son los productos lácteos.

Balance Lácteo

Sobre la base de la posible evolución de sus principales componentes, surge el siguiente balance lácteo estimado para el 2020 comparado con el año 2019:

La utilización del término “saldo exportable” está introducido sólo para resaltar el diferencial que surge, ya que en el sector se consideran a las exportaciones como uno de los principales motores del crecimiento y desarrollo de toda la cadena de valor.

La utilización del término “saldo exportable” está introducido sólo para resaltar el diferencial que surge, ya que en el sector se consideran a las exportaciones como uno de los principales motores del crecimiento y desarrollo de toda la cadena de valor.

El aumento de la oferta se produce al tener un stock inicial superior y cerrar el año consumiendo parte de ese stock, lo que genera una diferencia de inventario de 206 millones de litros (supone un cierre de stock similar a 2018 e incluso podría ser menos ya que no hay capacidad financiera en las industrias para soportarlo), y con un incremento de producción de 437 millones, la oferta total se incrementa en 643 millones de litros, y si se mantiene el consumo de 2019 (182 litros/habitante/año, con incremento en el consumo total sólo por crecimiento vegetativo de la población), aspecto que será difícil de lograr por la situación del poder adquisitivo actual y sobre todo post cuarentena, queda un saldo de 563 millones, suponiendo una exportación igual al año anterior (2.132 millones de litros equivalentes).

Es dable suponer que sostener consumo doméstico y exportaciones en el escenario actual será una situación muy compleja, con lo cual en el año 2020 tendremos la necesidad de colocar un excedente que estará entre 500 y 1.000 millones de litros de leche adicionales, si la producción no crece por encima de nuestras predicciones. Para evitar esta fuerte sobre oferta del mercado doméstico y que la misma golpee tanto al sector primario como al industrial, ya mismo deberán buscarse mecanismos que pueda atemperar esta situación que se agudizará fuertemente a medida que vayamos entrando al pico de producción que se dará en la próxima primavera.

Obviamente que las diferentes alternativas de mecanismos para dar destino a los excedentes están plenamente conocidas, pero es necesario el consenso sectorial y la convicción y decisión política para contribuir a su implementación.