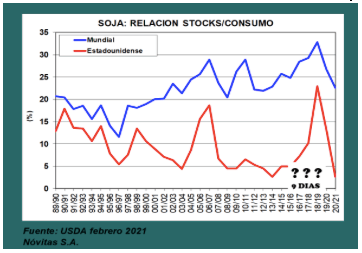

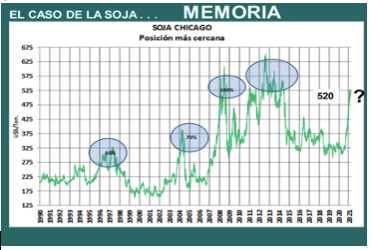

Las evidencias sobran. El cuadro adjunto, que muestra la “pizarra” de la soja en Chicago desde 1990 hasta la fecha muestra que en cinco ocasiones en estos 30 años los valores experimentaron un rally alcista muy fuerte (este último, iniciado en agosto del año pasado, es el quinto). Cuando se verificaron, fueron la respuesta de Chicago para evitar el desabastecimiento interno. Así, podríamos calificarlos como “picos de racionamiento”.

El cuadro de la derecha muestra el peligroso nivel al que llegaron las reservas de soja en EE.UU. en dichas ocasiones. Ahora bien, en las tres primeras ocasiones la duración de las alzas fue relativamente fugaz (en promedio, duraron cinco meses). En cambio, el cuarto rally (2012/2013 y los famosos u$s/Ton.650) duró aproximadamente dos años.

Ahora que estamos experimentando el quinto rally en 30 años, surge la inevitable pregunta: ¿será fugaz como los tres primeros? ¿o se asemejará al cuarto?

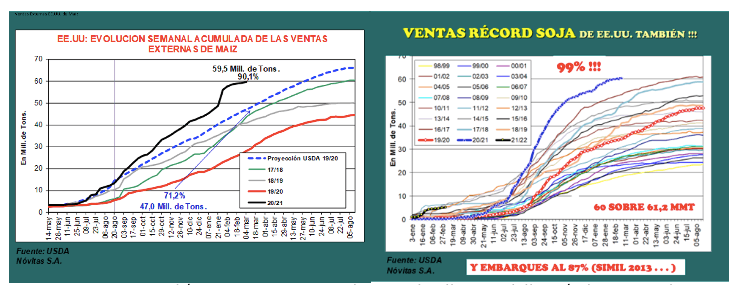

Los dos gráficos que se muestran a continuación podrían comenzar a darnos la respuesta. En ambos se puede apreciar que, siendo que estamos en la mitad del ciclo comercial 2020/21 (1/9 de cada año al 31/8 del siguiente), el excedente exportable de EE.UU. esta virtualmente agotado. No sólo en soja. En maíz también.

Por consiguiente, tendríamos cuasi garantizado que el rally actual llegaría hasta que la nueva cosecha tranquilice los ánimos de la demanda interna estadounidense. En efecto, en semanas comienza la siembra de la campaña 2021/22 y ello podría traer algún alivio a la situación. Sin embargo, las proyecciones realizadas hace poco más de un mes por los técnicos del USDA -con su economista jefe a la cabeza- parecieran indicar que ello no va a suceder.

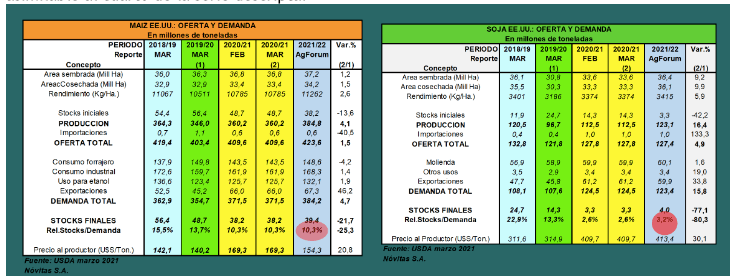

Los cuadros adjuntos muestran que aún bajo hipótesis muy optimistas la relación stocks/consumo en EE.UU. se mantendrá en niveles similares a los actuales por, al menos, otro año más. Así, en principio, la duración del actual rally pareciera plantear un comportamiento asimilable al cuarto de la serie descripta.

Pero es importante observar que los técnicos del USDA plantean para el nuevo ciclo un aumento del área a sembrarse con maíz de 400 mil hectáreas y, en el caso de la soja, de 2,8 millones (!!!).

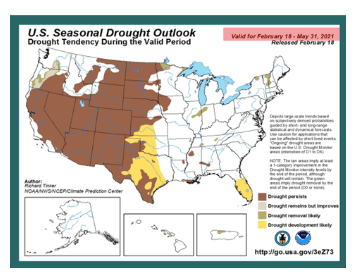

A su vez, plantean rindes de tendencia y, por consiguiente, la hipótesis de que las nuevas cosechas de maíz y de soja serían récord en EE.UU. Toda una apuesta que pareciera no ajustarse a las proyecciones climáticas que la NOAA plantea para los meses críticos que las definen (ver mapa adjunto).

Mientras tanto, los volúmenes de oferta por parte de los países competidores de EE,UU., tanto en soja como en maíz, tampoco permiten avizorar la posibilidad de una ayuda que genere tranquilidad al país del norte.

El fenómeno de La Niña ha recortado la oferta argentina de maíz y de soja, al tiempo que el exceso de lluvias permite suponer que nuestro vecino finalmente también mostrará recortes en cantidad de soja y maíz, con problemas de calidad en la oleaginosa que también pesarán en el contexto del comercio global.

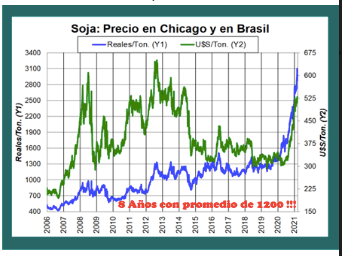

A su vez, es importante destacar el significativo ritmo de ventas que se está verificando en Brasil (similar al intimidante del año pasado, que derivó finalmente en la necesidad de importar) como consecuencia de los atractivos precios internacionales y la devaluación del real. La sumatoria de ambos factores se puede observar en el gráfico que se muestra a continuación. Para productores que evolucionan con una inflación anual inferior al 5%, los precios en reales por tonelada son literalmente alucinantes. Luego de vender su soja durante ocho años a un nivel de 1.200 reales/tonelada, la cotización actual de la misma es de 3.000 reales.

O sea, Chicago “se bancó” un ritmo de ventas de soja en EE.UU. y en Brasil (los dos gigantes) absolutamente sin precedentes. Ello, pues en ambos casos, las ventas se produjeron en gran medida durante el período en el cual la soja mostraba un rally de precios pocas veces visto.

No es un tema menor. Tomar nota. El año calendario 2020 fue testigo de grandes cosechas en Argentina, Brasil y EE.UU. y las cotizaciones “volaban” en simultáneo. Un año de oferta abundante y continua como pocas veces se haya visto. Ello, pues del lado de la demanda no se visualizan actitudes que permitirían sospechar sobre una ralentización de la misma.

Por el contrario, hasta los especialistas de muy conocidos Bancos de Inversión (Goldman Sachs y JPMorgan, por ejemplo) suponen un aumento sustantivo de la demanda china de maíz para este año. Dicho comportamiento también se manifestaría en otros granos forrajeros (sorgo y cebada), mientras que las importaciones de soja por parte de China mantendrían la “vitalidad” evidenciada en los últimos años.

En definitiva, el cuadro de situación que uno puede imaginarse para el Balance de Oferta & Demanda estadounidense del presente ciclo y del 2021/22 pareciera abonar la teoría de una plaza firme por un período interesante. Obviamente, en un contexto de volatilidad.

El ingreso al circuito comercial de la oferta sudamericana, aunque con algunas mermas, pesa en la plaza. También la evolución de otros factores que también han colaborado en lo visto desde agosto a la fecha. Entre ellos, es muy importante mencionar a la paridad del dólar frente a otras monedas, el rol de los “fondos” de inversión especulativos en Chicago, la tremenda emisión monetaria generada por la pandemia y la correspondiente caída en las tasas de interés.

Ahora bien, declarar que Chicago subió en el segundo semestre del año pasado por la debilidad del dólar como gran fundamento es de una tremenda simplificación. La “voracidad china” tiene una cuota de responsabilidad casi excluyente en dicho comportamiento.

Es nuestra opinión que los mercados tienen sus tiempos y hay que ser cautelosos al respecto. Luego de cinco meses de alzas en las cotizaciones en Chicago tan justificadas como brutales (agosto/diciembre), la evolución de los últimos dos meses es muy razonable.

Ahora, en un par de semanas, entramos de lleno en el tradicional Weather Market (mercado climático) de todos los años. El avance en las tareas de siembra en EE.UU. marcará el compás de las cotizaciones por tres meses (abril/mayo para el maíz y mayo/junio para la soja) para luego finalizar en los críticos julio (floración de maíces) y agosto (llenado de granos en soja).

Volatilidad garantizada, sin dejar de mirar de reojo a China y a los países del sudeste asiático.